SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. ValeriyVlasov |IPO в 2024 г.

- 08 февраля 2025, 14:17

- |

💡В 2024 г общий объем размещенных акций составил 101 502 млн руб. Альфа-банк занял первое место по объему привлеченных средств — 20 750,2 млн руб — Cbonds

1. Альфа-банк — 20 750,2 млн руб. (8 размещений)

2. Сбербанк — 13 668,5 млн руб. (8 размещений)

3. Т-банк — 13 321,8 млн руб. (9 размещений)

4. Старт Капитал — 10 711,8 млн руб. (7 размещений)

5. Совкомбанк — 9 587,5 млн руб. (3 размещения)

💡В 2024 г банки выплатили рекордный объем кешбэка — 300 млрд руб, что в 1,5 раза больше относительно 2023 г — Ведомости

1. Альфа-банк — 20 750,2 млн руб. (8 размещений)

2. Сбербанк — 13 668,5 млн руб. (8 размещений)

3. Т-банк — 13 321,8 млн руб. (9 размещений)

4. Старт Капитал — 10 711,8 млн руб. (7 размещений)

5. Совкомбанк — 9 587,5 млн руб. (3 размещения)

💡В 2024 г банки выплатили рекордный объем кешбэка — 300 млрд руб, что в 1,5 раза больше относительно 2023 г — Ведомости

- комментировать

- Комментарии ( 0 )

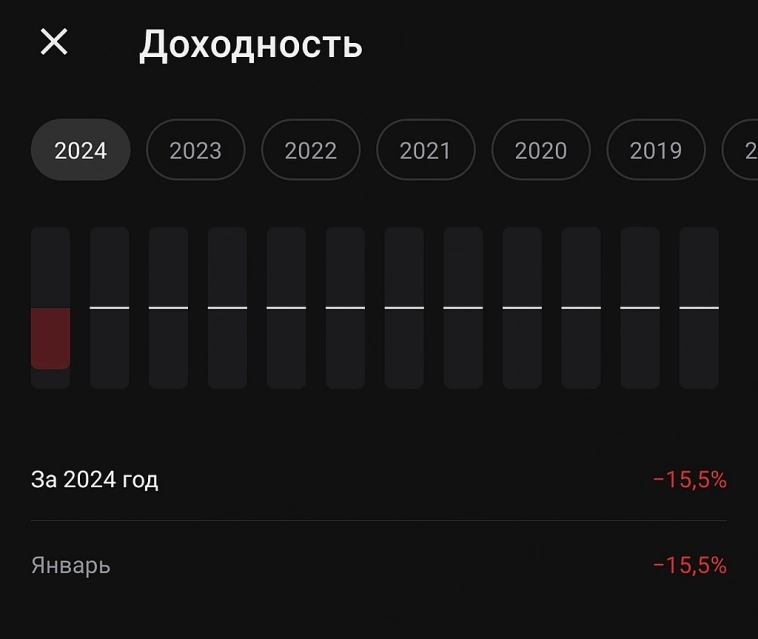

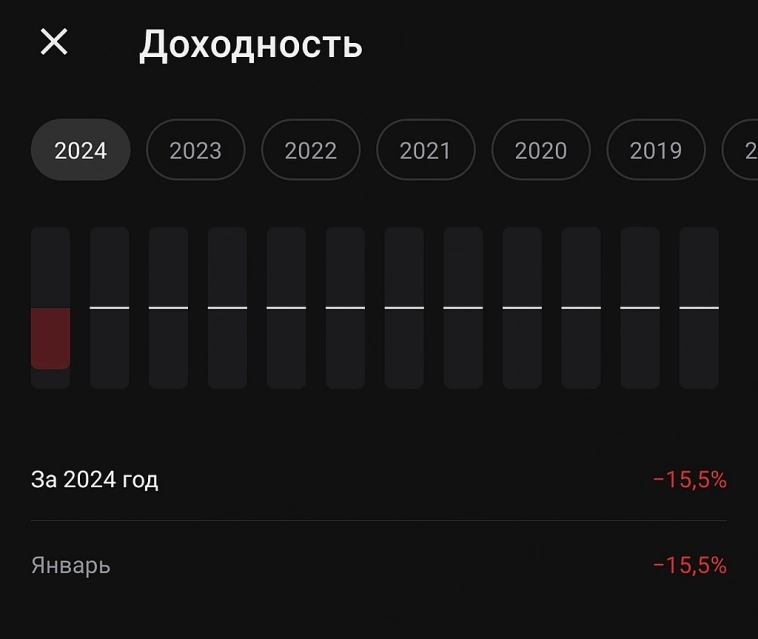

Блог им. ValeriyVlasov |Итоги года.

- 31 декабря 2024, 19:54

- |

🎄Давно не делал отчётов за месяц, поэтому напишу сразу за весь год).

Этот год был простым, в следующем году вы в этом убедитесь).

Весь год пополнял портфель, инвестировал, реинвестировал купоны и дивиденды. Иксов не получилось, но и депозит не обнулил, так что можно сказать что год был успешным.

За год портфель прибавил 644 тыс, при этом получил 441 тыс в виде дивидендов и 291 тыс купонами. Получается всего +735 тыс. Но по моим подсчётам + 646. Где потерял остальное — загадка. Т-банк очень странно считает поступление дивидендов. За последние несколько месяцев были расхождения, возможно они считают месяц за 30 дней или 31 день… Причём всегда, не зависимо от месяца. Или проблема в чем то другом. Или вообще я не так считаю. 🤷♂️

В любом случае рост в 2 раза по дивидендам и купонам за год — это хорошо.

В конце года так же хорошо прибавили стратегии автоследования. Рост значительно лучше индекса Мосбиржи, который не смог пока выйти из минуса.

Думаю что стоит уже вносить изменения в стратегии, но это уже после нового года.

( Читать дальше )

Этот год был простым, в следующем году вы в этом убедитесь).

Весь год пополнял портфель, инвестировал, реинвестировал купоны и дивиденды. Иксов не получилось, но и депозит не обнулил, так что можно сказать что год был успешным.

За год портфель прибавил 644 тыс, при этом получил 441 тыс в виде дивидендов и 291 тыс купонами. Получается всего +735 тыс. Но по моим подсчётам + 646. Где потерял остальное — загадка. Т-банк очень странно считает поступление дивидендов. За последние несколько месяцев были расхождения, возможно они считают месяц за 30 дней или 31 день… Причём всегда, не зависимо от месяца. Или проблема в чем то другом. Или вообще я не так считаю. 🤷♂️

В любом случае рост в 2 раза по дивидендам и купонам за год — это хорошо.

В конце года так же хорошо прибавили стратегии автоследования. Рост значительно лучше индекса Мосбиржи, который не смог пока выйти из минуса.

Думаю что стоит уже вносить изменения в стратегии, но это уже после нового года.

( Читать дальше )

Блог им. ValeriyVlasov |Главные события в экономике в 2024 году.

- 29 декабря 2024, 12:10

- |

🎄🌲1. Перегрев экономики. Высокая инфляция и ключевая ставка.

Главной проблемой стала инфляция, уже обошедшая официальные прогнозы и на середину декабря превысившая 9,5%. + Повышение ключевой ставки до 21 процента. ЦБ сделал бизнесу и людям неожиданный новогодний подарок, сохранив ставку в декабре, хотя сам допускал ее повышение.

Экономика по итогам года вырастет почти на 4%. Но учитывая, что этот рост частично обусловлен инвестициями в военную отрасль, то этого роста можно и не заметить.

2. Изменения налоговой системы.

Повышение налога на прибыль для бизнеса: с 20% до 25%. Взамен компании получили гарантии неизменности налоговой системы на ближайшие шесть лет. Это надежно).

Прогрессивная шкала по НДФЛ. Для доходов до 2,4 миллиона рублей в год сохраняется действующая ставка 13%, с доходов от 2,4 миллиона до 5 миллионов надо будет платить 15%, от 5 миллионов до 20 миллионов рублей — 18%, от 20 миллионов до 50 миллионов рублей – 20%, а доход, превышающий 50 миллионов рублей в год, будет облагаться по ставке 22%.

( Читать дальше )

Главной проблемой стала инфляция, уже обошедшая официальные прогнозы и на середину декабря превысившая 9,5%. + Повышение ключевой ставки до 21 процента. ЦБ сделал бизнесу и людям неожиданный новогодний подарок, сохранив ставку в декабре, хотя сам допускал ее повышение.

Экономика по итогам года вырастет почти на 4%. Но учитывая, что этот рост частично обусловлен инвестициями в военную отрасль, то этого роста можно и не заметить.

2. Изменения налоговой системы.

Повышение налога на прибыль для бизнеса: с 20% до 25%. Взамен компании получили гарантии неизменности налоговой системы на ближайшие шесть лет. Это надежно).

Прогрессивная шкала по НДФЛ. Для доходов до 2,4 миллиона рублей в год сохраняется действующая ставка 13%, с доходов от 2,4 миллиона до 5 миллионов надо будет платить 15%, от 5 миллионов до 20 миллионов рублей — 18%, от 20 миллионов до 50 миллионов рублей – 20%, а доход, превышающий 50 миллионов рублей в год, будет облагаться по ставке 22%.

( Читать дальше )

Блог им. ValeriyVlasov |Итоги года. Прямая линия.

- 19 декабря 2024, 19:15

- |

💡Все держится на экономике. Это основа основ, — Путин.

С экономикой ситуация стабильна и устойчива. Развиваемся, несмотря ни на какие внешние угрозы и попытки воздействия. В 2024 году экономика РФ вырастет на 3,9-4%. $TMOS

Ситуация с инфляцией тревожная. Я вчера разговаривал с Набиуллиной.

Зарплаты в России в этом году выросли на 9%, за два года рост экономики составил около 8%.

— Это учитывая падение в 2022 г или в отрыве от этого?

По мнению некоторых экспертов, Банк России мог эффективнее и раньше использовать инструменты, не связанные с ростом ключевой ставки. 👍

Ситуация на поле боя меняется кардинально, движение идет по всей линии фронта. Мы движемся к решению задач СВО.

Путин объяснил рост цен в России: предложение не успевает за спросом.

— Это не цены растут, это вы много едите).

Он знает о росте цен на масло в ряде регионов. Проблемы сверхдержавы. Раньше были яйца, теперь хлеб и масло.

Кто-то меня послушает и скажет, что ты несёшь, но я говорю об усреднённых цифрах.

( Читать дальше )

С экономикой ситуация стабильна и устойчива. Развиваемся, несмотря ни на какие внешние угрозы и попытки воздействия. В 2024 году экономика РФ вырастет на 3,9-4%. $TMOS

Ситуация с инфляцией тревожная. Я вчера разговаривал с Набиуллиной.

Зарплаты в России в этом году выросли на 9%, за два года рост экономики составил около 8%.

— Это учитывая падение в 2022 г или в отрыве от этого?

По мнению некоторых экспертов, Банк России мог эффективнее и раньше использовать инструменты, не связанные с ростом ключевой ставки. 👍

Ситуация на поле боя меняется кардинально, движение идет по всей линии фронта. Мы движемся к решению задач СВО.

Путин объяснил рост цен в России: предложение не успевает за спросом.

— Это не цены растут, это вы много едите).

Он знает о росте цен на масло в ряде регионов. Проблемы сверхдержавы. Раньше были яйца, теперь хлеб и масло.

Кто-то меня послушает и скажет, что ты несёшь, но я говорю об усреднённых цифрах.

( Читать дальше )

Блог им. ValeriyVlasov |Стратегии инвест домов. 2024.

- 18 декабря 2024, 15:32

- |

Можно уже подводить итоги этого года.

И итоги некоторых стратегий инвест домов. Вряд ли что то глобально изменится до конца года.

Некоторые инвест дома даже успели свои стратегии обновить за целый год, но это не идет в зачет. Главное то, о чем они писали в конце 2023 — начале 2024 г.

Как и ожидалось, в лучшем случае успешными оказались 50 процентов идей.

Лидер здесь Сбер – 54 процента. И по 50 процентов у Атона и Т. Лидеры антирейтинга – Альфа и БКС – 28 процентов успеха.

А если смотреть на то, какой доход ( убыток) принес бы портфель от разных инвест домов?

Лидеры – Альфа и Сбер – минус 19,7 и минус 16,9. Сбер победил по всем фронтам.

В чем секрет успеха? Они не добавили с стратегию Самолет и Эталон, а так же Новатэк и ММК, то есть лидеров падения.

Вообще можно было держать весь год только Лукойл и Сбер и быть значительно лучше рынка. + Дивиденды, можно даже было остаться почти в нуле. А на таком рынке – это уже успех.

Самая слабая стратегия у ГПБ – минус 30 процентов. Тут собраны почти все неудачники года. Это сильно хуже индекса (минус 23). Такой портфель я и сам могу собрать без аналитиков).

( Читать дальше )

И итоги некоторых стратегий инвест домов. Вряд ли что то глобально изменится до конца года.

Некоторые инвест дома даже успели свои стратегии обновить за целый год, но это не идет в зачет. Главное то, о чем они писали в конце 2023 — начале 2024 г.

Как и ожидалось, в лучшем случае успешными оказались 50 процентов идей.

Лидер здесь Сбер – 54 процента. И по 50 процентов у Атона и Т. Лидеры антирейтинга – Альфа и БКС – 28 процентов успеха.

А если смотреть на то, какой доход ( убыток) принес бы портфель от разных инвест домов?

Лидеры – Альфа и Сбер – минус 19,7 и минус 16,9. Сбер победил по всем фронтам.

В чем секрет успеха? Они не добавили с стратегию Самолет и Эталон, а так же Новатэк и ММК, то есть лидеров падения.

Вообще можно было держать весь год только Лукойл и Сбер и быть значительно лучше рынка. + Дивиденды, можно даже было остаться почти в нуле. А на таком рынке – это уже успех.

Самая слабая стратегия у ГПБ – минус 30 процентов. Тут собраны почти все неудачники года. Это сильно хуже индекса (минус 23). Такой портфель я и сам могу собрать без аналитиков).

( Читать дальше )

Блог им. ValeriyVlasov |Лидеры падения в 2023 году.

- 02 января 2024, 12:52

- |

🍎Лидеры падения Индекса Мосбиржи.

— Сегежа -19%.

Причины падения: Коррекция цен на пиломатериалы, падение выручки, отсутствие прибыли, решение не выплачивать дивиденды, санкции против АФК Системы.

💡 Сегежа в 3 квартале.

— Выручка компании за квартал выросла на 9% в годовом выражении до 23,92 млрд рублей.

— Убыток удалось сократить в 1,5 раза за год. При этом

— капитальные затраты выросли на 31% (за квартал).

Есть позитивные изменения, но пока всё достаточно печально. $SGZH

— РУСАЛ.

Компания увязла в капзатратах и снижающейся рентабельности. Долг тоже высокий — 676 млрд.

Зато слабый рубль поддерживал веру в компанию.

Отчет за 9 месяцев 2023 года по РСБУ:

— Чистая прибыль «Русала» по РСБУ за 9 месяцев 2023 года составила ₽2,466 млрд, что в 29 раз ниже по сравнению с ₽71,524 млрд в предыдущем году. $RUAL

— РусГидро. — 15,6 % за год.

Кпзатраты продолжают расти, и это несёт огромную угрозу для долговой нагрузки и денежного потока. До 2027 года компании надо проинвестировать в строительство ₽721 млрд. $HYDR

( Читать дальше )

— Сегежа -19%.

Причины падения: Коррекция цен на пиломатериалы, падение выручки, отсутствие прибыли, решение не выплачивать дивиденды, санкции против АФК Системы.

💡 Сегежа в 3 квартале.

— Выручка компании за квартал выросла на 9% в годовом выражении до 23,92 млрд рублей.

— Убыток удалось сократить в 1,5 раза за год. При этом

— капитальные затраты выросли на 31% (за квартал).

Есть позитивные изменения, но пока всё достаточно печально. $SGZH

— РУСАЛ.

Компания увязла в капзатратах и снижающейся рентабельности. Долг тоже высокий — 676 млрд.

Зато слабый рубль поддерживал веру в компанию.

Отчет за 9 месяцев 2023 года по РСБУ:

— Чистая прибыль «Русала» по РСБУ за 9 месяцев 2023 года составила ₽2,466 млрд, что в 29 раз ниже по сравнению с ₽71,524 млрд в предыдущем году. $RUAL

— РусГидро. — 15,6 % за год.

Кпзатраты продолжают расти, и это несёт огромную угрозу для долговой нагрузки и денежного потока. До 2027 года компании надо проинвестировать в строительство ₽721 млрд. $HYDR

( Читать дальше )

Блог им. ValeriyVlasov |Лидеры роста...

- 01 января 2024, 18:44

- |

💡Лидеры роста Индекса Мосбиржи за 2023 год.

— Совкомфлот + 289%.

Причины роста: рост экспорта по морю и большая доля на рынке перевозок. Стабильные финансовые результаты, заключаются долгосрочные контракты на перевозки + рынок ожидает выплату дивидендов.

— Чистая прибыль «Совкомфлота» по МСФО за 9 месяцев 2023 года составила $702,21 млн, увеличившись в 3,4 раза по сравнению с $206,17 млн в предыдущем году. Выручка увеличилась в 3,2 раза до $ 1,758 млрд против $0,543 млрд годом ранее. 👍

$FLOT

— Мечел. + 208 % по обыкновенным акциям. Компания сокращает свой долг и показывает улучшение финансовых результатов.

Рынок верит в дивидендные выплаты с хорошей доходностью, разгоняя прив акции.

Результаты 3 квартала: $MTLR

Производство:

• Уголь: 2,9 млн тонн (+17%);

• Чугун: 753 тыс. тонн (-4%);

• Сталь: 839 тыс. тонн (-5%);

• Электроэнергия: 464,7 млн кВт.ч (-21%);

• Теплоэнергия: 627 млн Гкал (-29%).

Реализация готовой продукции:

• Концентрат коксующегося угля: 1 млн тонн (+43%);

• Железорудный концентрат: 117 тыс. тонн (-67%);

( Читать дальше )

— Совкомфлот + 289%.

Причины роста: рост экспорта по морю и большая доля на рынке перевозок. Стабильные финансовые результаты, заключаются долгосрочные контракты на перевозки + рынок ожидает выплату дивидендов.

— Чистая прибыль «Совкомфлота» по МСФО за 9 месяцев 2023 года составила $702,21 млн, увеличившись в 3,4 раза по сравнению с $206,17 млн в предыдущем году. Выручка увеличилась в 3,2 раза до $ 1,758 млрд против $0,543 млрд годом ранее. 👍

$FLOT

— Мечел. + 208 % по обыкновенным акциям. Компания сокращает свой долг и показывает улучшение финансовых результатов.

Рынок верит в дивидендные выплаты с хорошей доходностью, разгоняя прив акции.

Результаты 3 квартала: $MTLR

Производство:

• Уголь: 2,9 млн тонн (+17%);

• Чугун: 753 тыс. тонн (-4%);

• Сталь: 839 тыс. тонн (-5%);

• Электроэнергия: 464,7 млн кВт.ч (-21%);

• Теплоэнергия: 627 млн Гкал (-29%).

Реализация готовой продукции:

• Концентрат коксующегося угля: 1 млн тонн (+43%);

• Железорудный концентрат: 117 тыс. тонн (-67%);

( Читать дальше )

Блог им. ValeriyVlasov |Расписание торговли. Доходность российских компаний.

- 01 января 2024, 12:28

- |

💡 Расписание на новогодние праздники.

💡Акции российских компаний в 2023 году.

Полная (с дивидендами) доходность.

🍏Лидеры

РКК Энергия: +326,9%

Совкомфлот: +323,2%

Соллерс: +298,7%

НКХП: +262,9%

ДЭК: +250,7%

Россети СЗ: +239,1%

Мечел ао: +194,8%

Башнефть ап: +193,1%

НМТП: +184,3%

ТГК-2: +177,2%

🍎 Аутсайдеры

СПБ Биржа: -33,4%

ВСМПО Ависма: -31,2%

Сегежа: -19,2%

Детский мир: -17,8%

Fixprice: -16,8%

Русал: -16%

Лента: -3,6%

Газпром: -2,1%

НКНХ ап: +2,1%

М.Видео: +2,7%

🍎Тинькофф порадовали статистикой в 2024 году. Торги ещё не начались…

$TCSG

( Читать дальше )

💡Акции российских компаний в 2023 году.

Полная (с дивидендами) доходность.

🍏Лидеры

РКК Энергия: +326,9%

Совкомфлот: +323,2%

Соллерс: +298,7%

НКХП: +262,9%

ДЭК: +250,7%

Россети СЗ: +239,1%

Мечел ао: +194,8%

Башнефть ап: +193,1%

НМТП: +184,3%

ТГК-2: +177,2%

🍎 Аутсайдеры

СПБ Биржа: -33,4%

ВСМПО Ависма: -31,2%

Сегежа: -19,2%

Детский мир: -17,8%

Fixprice: -16,8%

Русал: -16%

Лента: -3,6%

Газпром: -2,1%

НКНХ ап: +2,1%

М.Видео: +2,7%

🍎Тинькофф порадовали статистикой в 2024 году. Торги ещё не начались…

$TCSG

( Читать дальше )

Блог им. ValeriyVlasov |Итоги года.

- 31 декабря 2023, 17:25

- |

🌲Добрый день, товарищи инвесторы. Конец года — время подводить итоги и ставить себе новые цели на следующий год. У всех осуществились финансовые ( и не только) цели уходящего года?

🎄Портфель.

Всего: 7151 тыс. Портфель вырос примерно на 94 тыс рублей за месяц. Хотя Тинькофф рисуют, что у меня доходность в декабре минус 12,7 процента. Это вообще как? Стандартная болезнь, поддержка будет разбираться… Рост за год +704 тыс рублей.

Так же стоит учитывать как оцениваются заблокированные активы. Иногда их цена ниже «реальной» раза в 3-4, потому как в зачет идет цена по которой акции торгуются на внебирже. Плюс к этому можно еще добавить «потерянные акции», например Близзард. После слияния с Майкрософт инвесторы должны были бы получить по 95 долл за бумагу, но так как санкции и прочее, то мы пока не имеем ни бумаг ни денег.

Фонды Финекс многие стали стоить резко дешевле в 3-4 раза. Там так же оформился жирный минус в 130 тыс на основном счете и 102 тыс на ИИС. В общем если учитывать все эти активы по более-менее адекватной цене, то доходность должна быть наверное раза в 1,5-2 выше.

( Читать дальше )

🎄Портфель.

Всего: 7151 тыс. Портфель вырос примерно на 94 тыс рублей за месяц. Хотя Тинькофф рисуют, что у меня доходность в декабре минус 12,7 процента. Это вообще как? Стандартная болезнь, поддержка будет разбираться… Рост за год +704 тыс рублей.

Так же стоит учитывать как оцениваются заблокированные активы. Иногда их цена ниже «реальной» раза в 3-4, потому как в зачет идет цена по которой акции торгуются на внебирже. Плюс к этому можно еще добавить «потерянные акции», например Близзард. После слияния с Майкрософт инвесторы должны были бы получить по 95 долл за бумагу, но так как санкции и прочее, то мы пока не имеем ни бумаг ни денег.

Фонды Финекс многие стали стоить резко дешевле в 3-4 раза. Там так же оформился жирный минус в 130 тыс на основном счете и 102 тыс на ИИС. В общем если учитывать все эти активы по более-менее адекватной цене, то доходность должна быть наверное раза в 1,5-2 выше.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс